Податкова соціальна пільга — 2023: ґайд для бухгалтера

- Працівнику з неповним робочим часом

- Пенсіонеру, чорнобильцю

- Студентці — одинокій матері

- Працівникові-суміснику

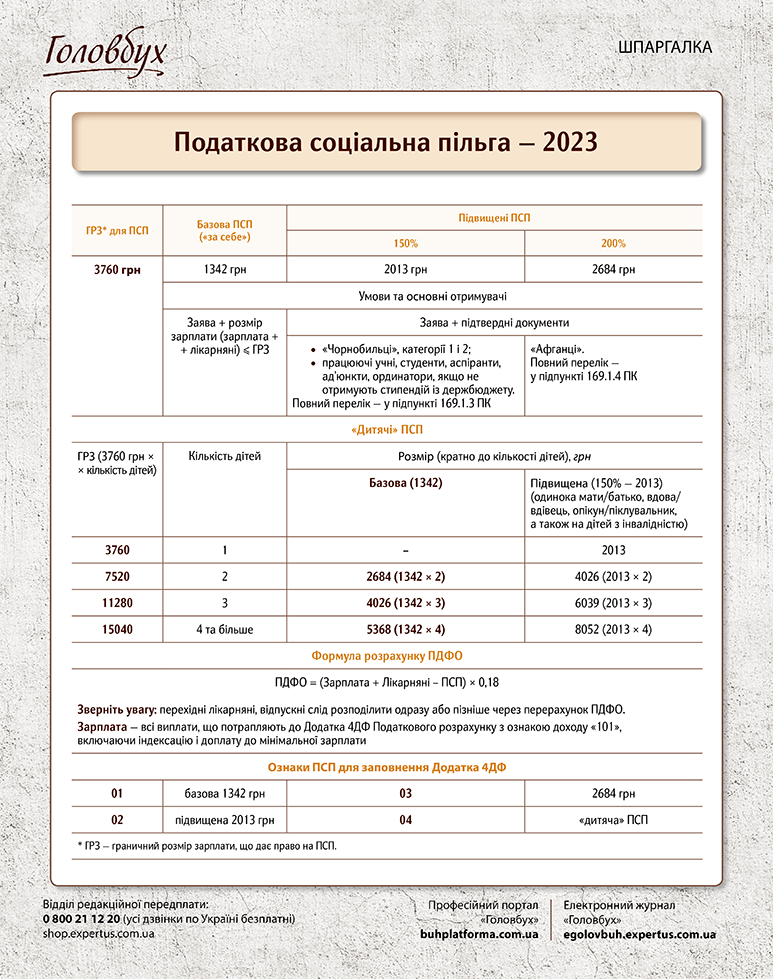

Податкова соціальна пільга (ПСП) — це сума, яку віднімають від зарплати працівника, коли нараховують ПДФО. ПСП знижує базу оподаткування й так зменшує суму ПДФО. У результаті працівник «на руки» отримує більшу суму, ніж якби ПСП не було. Тобто формула розрахунку ПДФО:

Зарплата — це всі виплати, які потрапляють до Додатка 4ДФ Податкового розрахунку за кодом «101», включаючи індексацію і доплату до мінімальної зарплати.

Лікарняні не є зарплатою, але у формулі згадані, оскільки Податковий кодекс України (ПК) їх прирівнює до зарплати — вони теж мають код «101». Тому їх включають до розрахунку (пп. 169.4.1 ПК). Тож далі під зарплатними виплатами матимемо на увазі і власне зарплату, й лікарняні.

Базова ПСП-2023

Важливо, що до уваги беремо саме зарплатні виплати, а виплати за цивільно-правовими договорами — ні. Окрім того, не стосуються ПСП та ніяк на неї не впливають:

- підприємницькі доходи (працівник може бути ФОПом);

- декретні;

- матеріальна допомога одноразового характеру;

- нецільова благодійна допомога;

- добові;

- аліменти;

- інші незарплатні виплати.

ПСП застосовуйте лише в розрахунку ПДФО. На військовий збір вона не впливає:

Можлива ситуація, коли ПСП навіть перевищує суму зарплати працівника. Тоді ПДФО буде нульовий.

Шпаргалка

Податкова соціальна

пільга — 2023

Натисніть, щоб збільшити.

Щоб скачати,

дочитайте до кінця

Наочну інформацію про ПСП-2023 дивіться у Шпаргалці.

Базова ПСП-2023

Базова ПСП становить половину (50%) прожиткового мінімуму для працездатної особи, що діє на 1 січня поточного року. На 2023 рік такий прожитковий мінімум за Законом про держбюджет-2023 дорівнює 2684,00 грн. Отже, ПСП-2023 = 1342,00 грн (2684,00 грн × 0,5). І на неї не впливає збільшення прожиткового мінімуму протягом року. На ПСП також не впливає розмір мінімальної зарплати.

Право на базову ПСП

Право на ПСП мають не всі. На це впливають три чинники:

- загальна сума місячного доходу працівника у вигляді зарплати (зарплата + лікарняні);

- граничний розмір зарплати, що його розраховують на основі прожиткового мінімуму. Із ним порівнюють зарплатні доходи працівника за місяць;

- документи, подані до бухгалтерії.

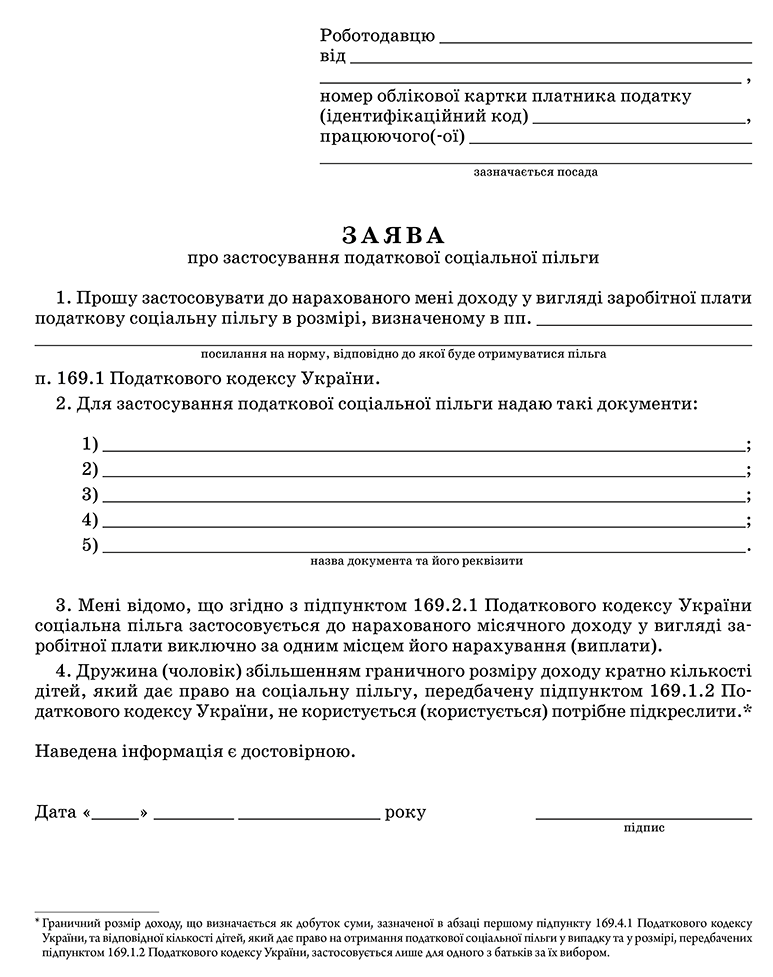

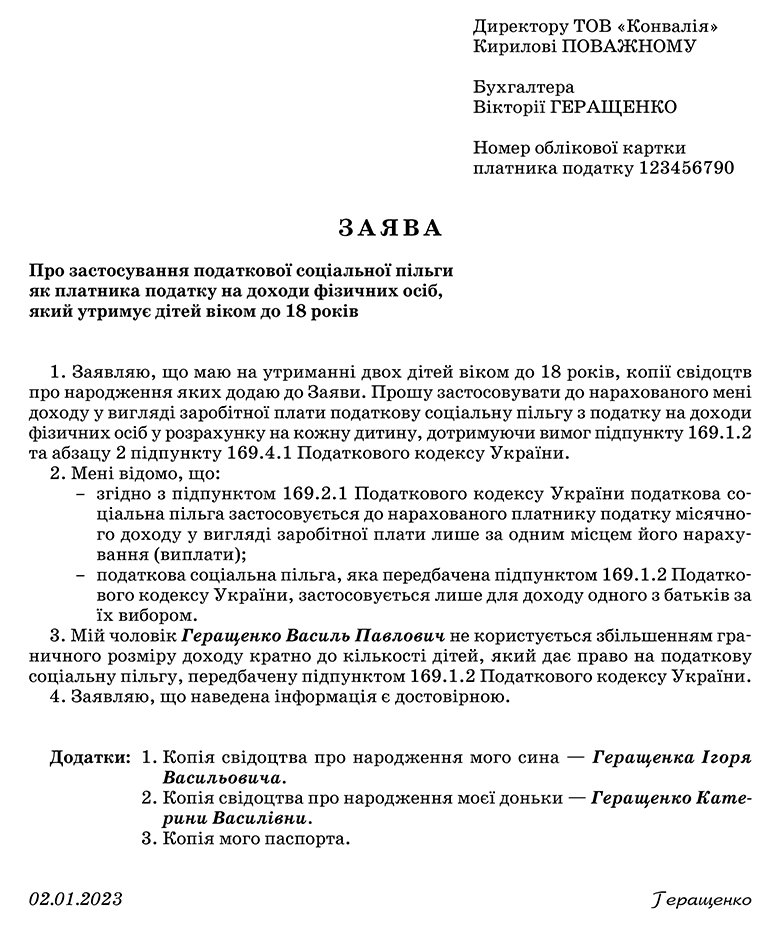

Додаток 1

Зразок заяви про застосування ПСП (універсальна)

Натисніть, щоб збільшити.

Щоб скачати, дочитайте статтю до кінця

Право на ПСП працівник має підтвердити. На звичайну ПСП він подає лише заяву (див. Додаток 1).

Загальну суму доходу, яка дає право на ПСП-2023, обчислюйте так:

Для 2023 року така цифра становить:

Виходить, якщо зарплата працівника ≤ 3760,00 грн, він має право на ПСП. Мінімальна зарплата у 2023 році становить 6700,00 грн, тож такий дохід можливий, коли особа працює неповний робочий час (день).

Зверніть увагу, що неповний робочий час не «обрізає» ПСП, тобто її застосовують у повному розмірі. Наприклад, якщо працівник працює на 0,5 ставки і має за це оклад 3350,00 грн (50% мінімалки), то ПСП буде ті самі 1342,00 грн.

Також не «обрізається» ПСП у перший неповний місяць роботи, коли працівника прийняли не з 1-го числа (ЗІР, підкатегорія 103.08.04). Однак працівник має подати в такому місяці заяву. Окрім того, слід з’ясувати, чи не отримував він ПСП в місяці працевлаштування за іншим місцем роботи. Якщо ні або протягом такого місяця він ніде не працював, можна нараховувати ПСП. Аналогічно й у місяці звільнення — ПСП нараховуйте повністю.

ПСП за перехідних лікарняних і відпускних

Незарплатні виплати

не впливають на ПСП, окрім лікарняних

Може бути, що виплати працівникові нарахували в одному місяці (кварталі), але стосуються вони декількох. Щоб визначити право на ПСП, такі перехідні виплати слід пропорційно розподілити, тобто розбити на частини, які віднести до того періоду, якого вони стосуються (пп. 169.4.1 ПК; ЗІР, підкатегорія 103.08.04). Наприклад, працівникові нарахували 5000,00 грн за 10 днів відпустки — 2 дні в січні й 8 днів у лютому 2023-го. Такі відпускні розділіть:

- на січень — 1000,00 грн (0,2 × 5000);

- лютий — 4000,00 грн (0,8 × 5000).

Однак через особливості нарахування відпускних і лікарняних попередньо їх розподілити не завжди виходить. Якщо вчасно не розподілили, виправити ситуацію можете через обов’язковий перерахунок ПДФО наприкінці року або під час звільнення. Можете зробити його також наприкінці будь-якого кварталу. Після такого перерахунку працівник може втратити або, навпаки, отримати право на ПСП у певному місяці.

ПСП-2023 та мінімалка

Граничний розмір зарплати у 2023 році, як і в минулі роки, не перевищує мінзарплати. Тож зарплата на рівні мінімальної — ще не підстава нараховувати ПСП, оскільки 6700,00 грн (мінімалка у 2023 році) > 3760,00 грн. Але якщо за такої зарплати працівник має двох дітей, то ПСП буде: 7520,00 грн > 6700,00 грн.

ПСП на дітей

ПСП не застосовують

під час розрахунку військового збору

Право на ПСП виникає і за зарплати понад 3470,00 грн, коли батько чи мати мають двох чи більше дітей до 18 років і подали відповідні заяви. У такому разі ГРЗ-2023 для ПСП на дітей істотно збільшується. Вона становить, якщо працівник має:

- двох дітей — 7520,00 грн (3760 × 2);

- трьох дітей — 11 280,00 грн (3760 × 3);

- чотирьох дітей — 15 040,00 грн (3760 × 4).

«Дитячу» ПСП може використати лише один із батьків — батько чи мати, незалежно від того, чи перебувають вони у шлюбі. До заяви вони додають підтвердні документи — копії свідоцтв про народження дітей і паспортів. Зразок заяви — у Додатку 2.

Може бути, що працівник одночасно має право на дві ПСП — «за дітей» і «за себе» (зарплата менша ніж 3760,00 грн). У такій ситуації він має обрати вид ПСП. Застосовувати обидві ПСП одночасно не можна. Однак мати може скористатися ПСП «на дітей», а батько — «на себе» або навпаки. Тут порушення немає.

Право на ПСП працівники втрачають у рік, коли дітям (дитині) виповнюється 18 років. Однак право на ПСП дійсне до кінця року.

– двоє — 2684,00 грн (1342 × 2);

– троє — 4026,00 грн (1342 × 3);

– четверо — 5368,00 грн (1342 × 4).

Наприклад, у сім’ї двоє дітей. Зарплата матері в січні — 6900,00 грн (< 7520,00 грн). Вона має двох дітей віком до 18 років. ПСП на дітей — 2684,00 грн.

«Дитяча» ПСП буде ще більшою в одинокої матері або на дитину з інвалідністю.

Підвищені ПСП

Базова ПСП — не єдина. Вона базова, тому що є основою для розрахунку ще двох видів ПСП, які призначають певним соціальним категоріям працівників:

- 150% базової — 2013,00 грн (1342 × 1,5);

- 200% базової — 2684,00 грн (1342 × 2).

Найчастіше на підвищену ПСП мають право:

- «чорнобильці» першої та другої категорій — 2013,00 грн;

- працюючі учні, студенти, аспіранти, ад’юнкти, ординатори — 2013,00 грн. Умова — вони не отримують стипендій із державного бюджету;

- особи, які мають інвалідність І чи ІІ групи, — 2013,00 грн.

ПСП одинокій матері

Детальніше про підвищені ПСП — у підпунктах 169.1.3 та 169.1.4 ПК.

Найвища ПСП — 200% (пп. 169.1.4 ПК). Але на практиці її призначають рідко. Надають її учасникам бойових дій після Другої світової війни, зокрема «афганцям».

Важливо: учасників АТО 200%-ва ПСП не стосується. Їм надають пільгу на загальних підставах, тобто в розмірі 1342,00 грн1.

Для підвищених ПСП теж необхідно дотримувати граничного розміру зарплати. У 2023 році він не збільшується і так само становить 3760,00 грн. Працівник також має подати заяву з підтвердними документами.

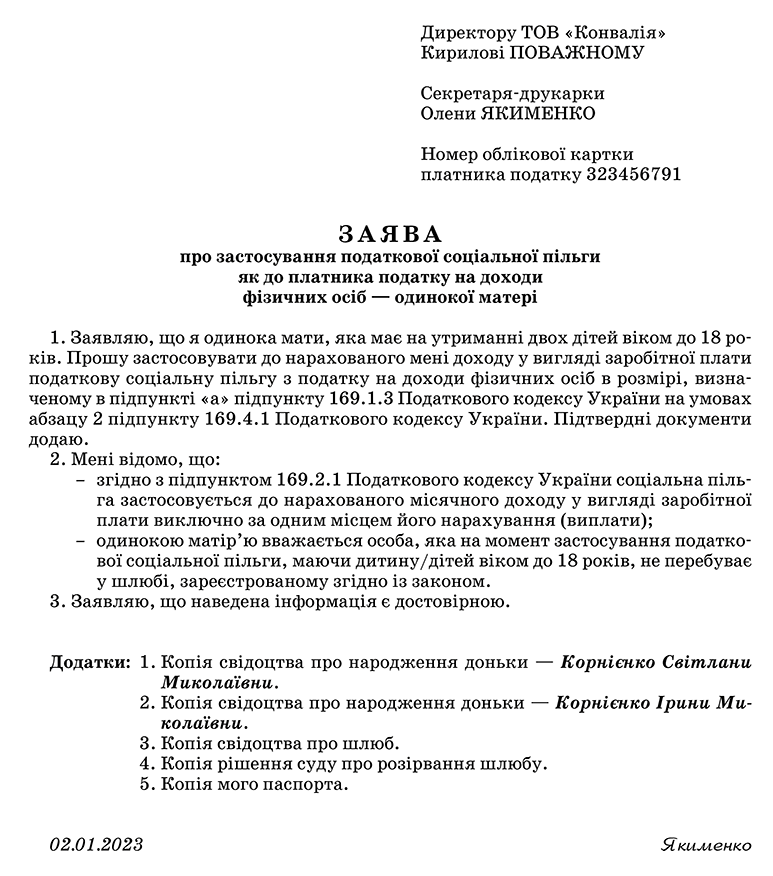

одинокій матері

Для «дитячої» ПСП одинокій матері (батькові) у 2023 році замість 1342,00 грн беріть 2013,00 грн на кожну дитину (пп. «а» пп. 169.1.3 ПК). Таку підвищену ПСП застосовуйте й тоді, коли дитина одна. Однак граничний розмір зарплати в такому разі — всього 3760,00 грн. За такої зарплати одинока мати замість звичайної ПСП «на себе» може обрати підвищену ПСП на дитину. Звісно, якщо надала документи, що підтверджують її статус. Аналогічно підвищену ПСП нараховують вдові (вдівцю), опікуну (піклувальнику).

Бухгалтер має отримати заяву на отримання ПСП (див. Додаток 3) та копії документів — свідоцтв про народження дітей, свідоцтва про шлюб, рішення суду про розлучення і паспортів.

на дитину з інвалідністю

Є ще одна підвищена ПСП — матері чи батькові на дитину з інвалідністю. Розмір — 150% базової, тобто 2013,00 грн. У 2023 році ситуацій для такої ПСП може бути декілька.

Дитина одна і вона з інвалідністю — застосовуйте ПСП 2013,00 грн за умови, що зарплата працюючої особи не більша ніж 3760,00 грн. У такому разі отримувач ПСП замість ПСП «на себе» може обрати підвищену ПСП «на дитину».

Дитина одна і вона з інвалідністю — застосовуйте ПСП 2013,00 грн за умови, що зарплата працюючої особи не більша ніж 3760,00 грн. У такому разі отримувач ПСП замість ПСП «на себе» може обрати підвищену ПСП «на дитину».

Дітей двоє і більше. При цьому серед них можуть бути й здорові. Якщо сума доходу в межах граничного рівня (для двох дітей — 7520,00 грн), то на здорових дітей беріть звичайну ПСП 1342,00 грн, а на дітей з інвалідністю — підвищену 2013,00 грн.

Дітей двоє і більше. При цьому серед них можуть бути й здорові. Якщо сума доходу в межах граничного рівня (для двох дітей — 7520,00 грн), то на здорових дітей беріть звичайну ПСП 1342,00 грн, а на дітей з інвалідністю — підвищену 2013,00 грн.

У загальному випадку формула розрахунку ПСП-2023 така:

Наприклад, якщо із трьох дітей одна — з інвалідністю, то ПСП:

Для двох дітей, серед яких одна з інвалідністю, ПСП дорівнює:

Із цього приводу є роз’яснення від ДПС.

ПСП сумісникам

Сумісники також мають право на ПСП. Вони можуть обрати, де її отримувати — на основній роботі чи за сумісництвом. Їхні доходи за всіма місцями роботи знати не потрібно — враховуйте лише той дохід, за місцем отримання якого працівник подав заяву на ПСП.

Важливо: у заяві працівник має написати про те, що він знає про надання ПСП лише за одним місцем роботи.

Зарплата

на рівні мінімальної — не підстава застосовувати ПСП

Додаток 4ДФ

У Додатку 4ДФ Податкового розрахунку код ознаки ПСП зазначайте у графі 9 розділу І. Ознаки ПСП для заповнення Додатка 4ДФ:

- 01 — базова 1342,00 грн;

- 02 — підвищена 2013,00 грн;

- 03 — підвищена 2684,00 грн;

- 04 — «дитяча».

Якщо у працівника в одному місяці ПСП була, а в іншому — ні, все одно заповнюйте один рядок із доходом «101» та кодом ПСП у графі 9 (ЗІР, категорія 103.25).

Припинення ПСП

Припиняють застосовувати ПСП в різних ситуаціях, наприклад, коли змінюється:

- місце застосування ПСП;

- сімейний статус, скажімо, одинока мати вийшла заміж.

Щоб припинити ПСП, працівник подає відповідну заяву. Виняток — «дитячі» ПСП. Якщо дитині виповнюється 18 років, припиняйте нараховувати ПСП без заяви працівника. Адже працівник подавав свідоцтво про народження, в якому зазначений рік народження дитини. Саме бухгалтер має за цим стежити. Тому радимо на початку кожного року проглядати заяви і дати народження дітей працівників.

На конкретних Прикладах повправляємося обчислювати ПСП у різних ситуаціях.

|

Незаконна ПСП і штрафи

Якщо ПСП надавали незаконно, із працівника доведеться утримати суму недоплаченого за цей час ПДФО, а також штраф у розмірі 100% недоплаченого податку (абз. 2 пп. 169.2.4 ПК). До сплати ПДФО і штрафу працівник втрачає право на ПСП.

Наприклад, одинока мати або вдова взяла шлюб, але не повідомила про це, а бухгалтерія продовжувала нараховувати ПСП. Ризик є також із сумісниками, коли вони подають заяви на обох місцях роботи і скрізь отримують ПСП.

Буває, що утримати недоплачений ПДФО і штраф неможливо, позаяк особа вже не працює на підприємстві. Тоді вона має власноруч подати податкову декларацію про майновий стан і доходи.

Однак, якщо бухгалтер застосував ПСП без заяви працівника, за недоплату ПДФО відповідатиме саме роботодавець. Радимо вихід: попросіть у працівника заяву заднім числом. Помилки з ПСП виправте через перерахунок ПДФО.

Приклад 1. ПСП за неповного робочого часу

Приклад 1. ПСП за неповного робочого часу Приклад 2. ПСП на дітей

Приклад 2. ПСП на дітей Приклад 3. ПСП одинокій матері двох дітей

Приклад 3. ПСП одинокій матері двох дітей Приклад 4. ПСП на трьох дітей, одна — з інвалідністю

Приклад 4. ПСП на трьох дітей, одна — з інвалідністю Приклад 5. ПСП сумісниці — одинокій матері однієї дитини

Приклад 5. ПСП сумісниці — одинокій матері однієї дитини Приклад 6. ПСП новоприйнятому працівнику за не повністю відпрацьований місяць

Приклад 6. ПСП новоприйнятому працівнику за не повністю відпрацьований місяць Приклад 7. ПСП на зарплату і перехідні відпускні

Приклад 7. ПСП на зарплату і перехідні відпускні Приклад 8. ПСП на зарплату і незарплатні виплати

Приклад 8. ПСП на зарплату і незарплатні виплати Приклад 9. ПСП працюючим пенсіонерам та «чорнобильцю»

Приклад 9. ПСП працюючим пенсіонерам та «чорнобильцю» Приклад 10. ПСП студентці, яка працює

Приклад 10. ПСП студентці, яка працює Приклад 11. ПСП студентці — одинокій матері, яка отримує аліменти

Приклад 11. ПСП студентці — одинокій матері, яка отримує аліменти