Три кроки, щоб перерахувати ПДВ за підсумками 2022 року

Якщо протягом року розподіляли вхідний ПДВ, через те що використовували товари та послуги водночас в оподатковуваній та пільговій діяльності, проведіть річний перерахунок ПДВ. Зробити це потрібно у декларації за грудень. Нагадаємо, як розрахувати неоподатковувану частку, відкоригувати ПДВ та показати це в обліку

Протягом року, коли придбавали товар чи послуги, вхідний ПДВ за ними включали до податкового кредиту. Звісно, за наявності підстав:

- податкової накладної (ПН), яку постачальник зареєстрував в Єдиному реєстрі податкових накладних (ЄРПН);

або

- іншого документа з пункту 201.11 Податкового кодексу України (ПК).

При цьому, якщо використовували ці придбання водночас як в оподатковуваній, так і в пільговій чи негосподарській діяльності, мали компенсувати частину сформованого податкового кредиту. Для цього витрати, яких не можна пов’язати винятково з оподатковуваною чи пільговою діяльністю, слід розподілити за статтею 199 ПК. Розглянемо, які кроки передбачає механізм розподілу вхідного ПДВ за цією нормою ПК.

Нарахуйте компенсувальні ПДВ-зобов’язання

Нарахуйте компенсувальні ПДВ-зобов’язання

Частину вхідного ПДВ за придбаннями, які частково використали в оподатковуваних, а частково — у не оподатковуваних ПДВ операціях, компенсуйте за рахунок донарахування податкових зобов’язань (ПЗ) за статтею 199 ПК.

Увага! Не розподіляйте вхідний ПДВ, якщо разом з оподатковуваними проводили такі неоподатковувані операції:

- реорганізація (злиття, приєднання, поділ, виділення та перетворення) юридичних осіб (пп. 196.1.7 ПК);

- постачання товарів/послуг у частині суми компенсації на покриття різниці між фактичними витратами і регульованими цінами (тарифами) у вигляді виробничої дотації з бюджету (пп. 197.1.28 ПК);

- постачання товарів і послуг, що їх фінансують за кошти міжнародної технічної допомоги (п. 197.11 ПК);

- надання телекомунікаційних послуг оператором телекомунікацій у частині здійснення благодійного телекомунікаційного повідомлення на благодійну мету (п. 197.24 ПК);

- ввезення на митну територію України та постачання на митній території України товарів/послуг для боротьби зі СНІДом, туберкульозом та малярією (п. 26 підрозд. 2 розд. ХХ ПК);

- постачання на митній території України лікарських засобів, медичних виробів та допоміжних засобів до них, що їх закуповують за кошти державного бюджету (пп. 2 п. 38-1 підрозд. 2 розд. XX ПК);

- постачання товарів з метою погашення заборгованості боржника перед кредиторами відповідно до плану реструктуризації (п. 46 підрозд. 2 розд. ХХ ПК);

- постачання товарів (у т. ч. лікарських засобів, медичних виробів та/або медобладнання), необхідних для виконання заходів, спрямованих на запобігання виникненню й поширенню, локалізацію та ліквідацію спалахів, епідемій і пандемій коронавірусної хвороби (COVID-19), згідно з Переліком № 224 (п. 71 підрозд. 2 розд. ХХ ПК).

ПЗ нараховуйте за формулою:

Щоб розподілити вхідний ПДВ упродовж року, обчисліть ЧВ, якщо минулого року:

| мали оподатковувані та пільгові операції | провадили лише оподатковувану діяльність або є новоствореним платником ПДВ |

| у відсотках як відношення обсягу постачання неоподатковуваних операцій (без ПДВ) за попередній календарний рік до сукупного обсягу постачання оподатковуваних та неоподатковуваних операцій (без ПДВ) за цей самий рік (п. 199.2 ПК) | у відсотках як відношення обсягу постачання неоподатковуваних операцій (без ПДВ) до сукупного обсягу оподатковуваних та неоподатковуваних операцій (без ПДВ) того звітного періоду, в якому вперше проводили пільгові операції (п. 199.3 ПК) |

За таким плановим показником ЧВ маєте розподіляти вхідний ПДВ протягом року. Визначте цей показник лише один раз і протягом року не перераховуйте незалежно від того, яким є співвідношення оподатковуваних і неоподатковуваних операцій у кожному окремому місяці.

Річний ПДВ-перерахунок

проведіть за результатами календарного року з урахуванням операцій за всі його місяці, включаючи грудень

Наприкінці року за його результатами визначте підсумкову ЧВ за фактичними обсягами постачання та, за потреби, відкоригуйте суми нарахованих протягом року компенсувальних ПДВ-зобов’язань (п. 199.4, 199.5 ПК). Тобто на підставі фактичних обсягів постачання за відповідний рік розподіліть вхідний ПДВ між оподатковуваними та пільговими операціями.

Проведіть річний перерахунок ПДВ

Проведіть річний перерахунок ПДВ

Коли достеменно знатимете, що цього року операцій більше не проводитимете, можете братися за річний ПДВ-перерахунок. Пропонуємо для цього алгоритм дій.

Обчисліть фактичну ЧВ товарів, послуг, необоротних активів у неоподатковуваних операціях за результатами поточного року.

Обчисліть фактичну ЧВ товарів, послуг, необоротних активів у неоподатковуваних операціях за результатами поточного року.

Для цього обсяги постачання без урахування ПДВ візьміть:

- із декларацій з ПДВ за січень — грудень 2022 року;

- уточнюючих розрахунків (УР) до декларацій, що подали протягом року, незалежно від того, звітний період якого року уточнювали.

Складіть додаток Д6 до декларації з ПДВ за грудень, у рядку 3.1 таблиці 1 якого розрахуйте підсумкову ЧВ. Для цього зазначте у графі:

- 4 — загальний обсяг постачання. Обчисліть його як суму значень рядків 1.1, 1.2, 1.3, 2, 3, 5 та 7 колонки А декларацій та всіх УР, що подавали протягом року;

- 5 — оподатковувані операції, а саме суму значень рядків 1.1, 1.2, 1.3, 2.1, 3 і 7 колонки А декларацій та всіх УР;

- 6 — частку (у відсотках) оподатковуваних операцій у загальному обсязі операцій. Щоб її визначити, помножте значення графи 5 на 100% і поділить на значення графи 4;

- 7 — за формулами з шапки таблиці 1 обчисліть частку неоподатковуваних операцій. Це буде підсумкова ЧВ за 2022 рік.

У спеціальному полі «ЧВ» додатка Д6 зазначте підсумковий показник із графи 7 таблиці 1, обчислений у грудні за відповідний календарний рік (ЗІР, категорія 101.24).

Відкоригуйте розподільчі ПЗ, що нарахували у поточному році

Відкоригуйте розподільчі ПЗ, що нарахували у поточному році

Зробіть це на основі підсумкової ЧВ (значення графи 7 у рядку 3.1 таблиці 1додатка Д6).

Коригування робіть, лише якщо підсумкова ЧВ відрізняється від планової, за якою протягом 2022 року розподіляли вхідний ПДВ. У такому разі складіть розрахунок коригування (РК) до всіх зведених ПН за 2022 рік, у яких є нараховані компенсувальні ПДВ-зобов’язання за пунктом 199.1 ПК. У верхній лівій частині таких РК зазначте у полі:

- «Підлягає реєстрації в ЄРПН постачальником (продавцем)» — позначку «×»;

- «До зведеної податкової накладної» — спеціальний код ознаки «2»;

- «Не підлягає наданню отримувачу (покупцю) з причини» — позначку «×» і відповідний тип причини, що зазначили у ПН (04 — Складена на постачання у межах балансу для невиробничого використання; 08 — Складена на постачання для операцій, які не є об’єктом оподаткування ПДВ; 09 — Складена на постачання для операцій, які звільнені від оподаткування ПДВ; 13 — Складена у зв’язку з використанням виробничих або невиробничих засобів, інших товарів/послуг не в господарській діяльності).

Дата складання таких РК — останній день року, тобто 31.12.2022. Зазначте дату складання і порядковий номер зведеної ПН, до якої оформлюєте РК. У рядках РК, що стосуються постачальника (продавця), запишіть свої найменування (ПІБ), ІПН, податковий номер та код ознаки податкового номера.

У графі «Отримувач (покупець)» зазначте власне найменування (ПІБ), у рядку «Індивідуальний податковий номер отримувача (покупця)» — умовний ІПН «600000000000». Рядки «Податковий номер платника податку або серія (за наявності) та номер паспорта» та «Код» не заповнюйте (п. 4, 11 Порядку № 1307).

У рядку І розділу А «Сума коригування податкового зобов’язання та податкового кредиту», у т. ч. в рядках II та/або III, IV залежно від ставки податку — 20, 14 або 7% — запишіть суму податку, яка збільшує або зменшує (зі знаком «–») суму податкових зобов’язань, нарахованих за пунктом 199.1 ПК.

Граничний термін реєстрації РК до зведеної ПН

Коли заповнюєте розділ Б РК до зведеної ПН за компенсувальними ПДВ-зобов’язаннями, керуйтеся загальними правилами.

На кожен рядок зведеної ПН припаде два рядки РК (одна група коригування):

- одним рядком із мінусовим обсягом обнуліть рядок зведеної ПН;

- додайте рядок із новим порядковим номером. У ньому зазначте відкоригований обсяг, розрахований за новою ЧВ (графа 13 РК), та суму компенсаційних зобов’язань (графа 14 РК).

Кожній парі рядків у РК присвойте порядковий номер групи коригування (графа 2.2). Кількість груп коригування в РК відповідає кількості рядків у зведеній ПН.

У всіх рядках РК у графі 2.1 зазначте один і той самий код причини коригування — «202».

Графу 3 РК «Опис (номенклатура) товарів/послуг, вартість чи кількість яких коригується» заповніть на основі даних графи 2 зведеної ПН. Впишіть назву, номер і дату документа, що підтверджує суми податкового кредиту, який розподіляли.

У графі 5 запишіть умовне позначення одиниці вимірювання — «грн».

Графи 4.1, 4.2, 4.3, 6—12, 15 РК до ПН залиште порожніми (абз. 5 пп. 10 п. 16 Порядку № 1307).

РК за річним перерахунком зареєструйте в ЄРПН не пізніше ніж 20.01.2023.

Попри те що ці РК не видаєте покупцеві, за порушення граничного строку їх реєстрації передбачений штраф у розмірі 2% обсягу постачання (без ПДВ), але не більше ніж 1020 грн (п. 120-1.1 ПК).

Перерахуйте ПЗ та відобразіть результати перерахунку у звітності

Перерахуйте ПЗ та відобразіть результати перерахунку у звітності

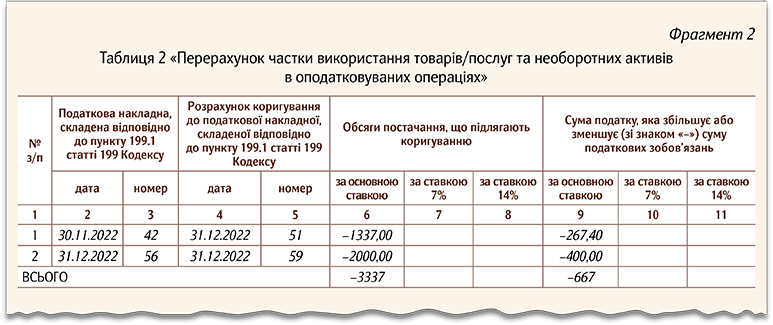

Проведіть перерахунок ПЗ виходячи з фактичних обсягів проведених протягом року оподатковуваних і неоподатковуваних операцій. Для цього призначена таблиця 2 додатка Д6. У ній зазначте у графах:

- 2 і 3 — дати й номери зведених ПН, дані яких коригуєте;

- 4 і 5 — дати й номери РК до зведених ПН;

- 6—8 (залежно від ставки ПДВ) — обсяги умовного постачання без ПДВ, що коригуєте;

- 9—11 (залежно від ставки ПДВ) — суму збільшення або зменшення (зі знаком «–») компенсувальних ПДВ-зобов’язань.

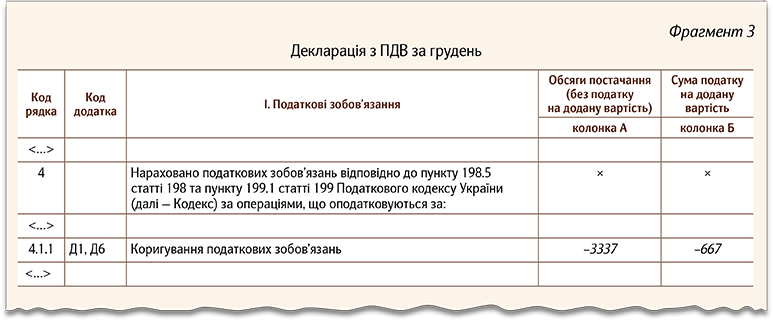

Показники граф 6—11 рядка «ВСЬОГО» таблиці 2 додатка Д6 перенесіть до рядків 4.1.1, 4.2.1, 4.3.1 декларації з ПДВ (залежно від ставки податку) за останній податковий період року — грудень (пп. 5 п. 3 розд. V Порядку № 21). Якщо за результатами перерахунку зменшуєте суму компенсувальних ПДВ-зобов’язань, дані цих рядків можуть мати від’ємне значення.

Результати річного перерахунку ПДВ показуйте в декларації з ПДВ за останній податковий період року незалежно від того, чи зареєстрували в ЄРПН відповідний РК (ЗІР, категорія 101.24).

РК до зведених ПН

за пунктом 199.1 ПК, які зареєстрували до 20.01.2023, у додатку Д1 до декларації з ПДВ не відображайте

У таблиці 1.2 додатка Д1 до декларації з ПДВ розшифруйте відомості про коригування податкових зобов’язань лише на підставі незареєстрованих збільшувальних РК. Тобто якщо на момент подання декларації з ПДВ не буде зареєстрований РК на «+», його відомості обов’язково внесіть до таблиці 1.2 додатка Д1. У решті випадків цю таблицю не заповнюйте.

У додатку 1, зокрема таблиці 1.2, суми коригування відобразіть, лише якщо відповідні РК не були своєчасно зареєстровані.

Результати річного ПДВ-перерахунку покажіть у бухобліку

Результати річного ПДВ-перерахунку покажіть у бухобліку

Якщо в результаті перерахунку сума компенсувальних ПЗ:

- збільшилася — включіть її до інших операційних витрат підприємства;

- зменшилася — визнайте дохід.

Щоб показати в обліку розподіл та річний перерахунок ПДВ, доцільно відкрити транзитний аналітичний субрахунок 643/1 «Податкові зобов’язання, що підлягають коригуванню» (табл.).

Річний перерахунок у бухобліку

| Зміст господарської операції | Бухгалтерський облік | |

| Д-т | К-т | |

| За річним перерахунком збільшили суму ПДВ-зобов’язань | ||

| Збільшили суму ПДВ-зобов’язань | 643/1 | 641/пдв |

| Списали суму коригування на інші операційні витрати | 949 | 643/1 |

| За річним перерахунком зменшили суму ПДВ-зобов’язань | ||

| Зменшили суму ПДВ-зобов’язань | 641/пдв | 643/1 |

| Списали суму коригування на інші операційні доходи | 643/1 | 719 |

Річний перерахунок ПДВ у новоствореного платника

Річний перерахунок ПДВ у новоствореного платника

Додаток 1

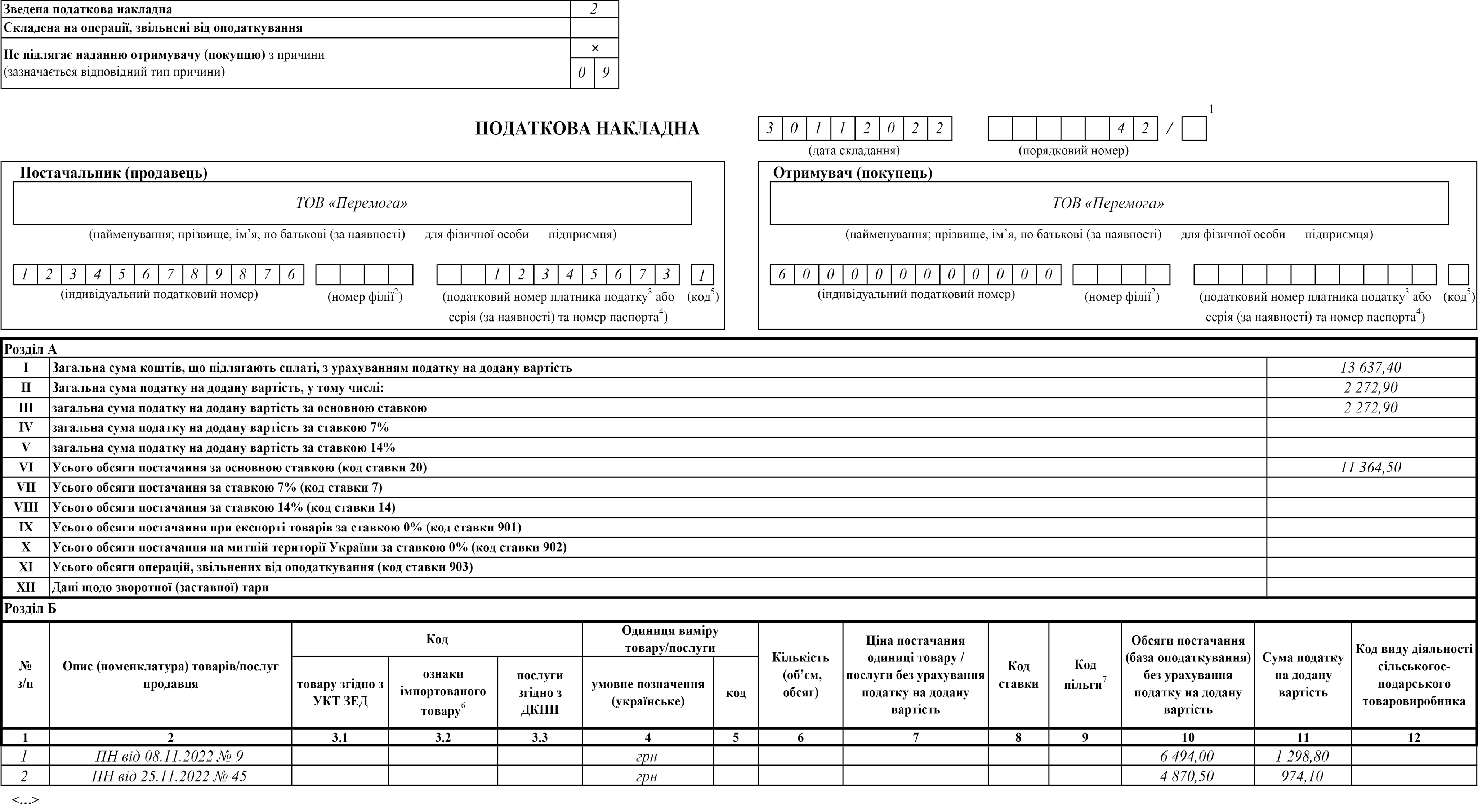

Зразок заповнення зведеної податкової накладної

Це — живий зразок

Наведіть курсор миші на кружечки та прочитайте текст

Щоб скачати в Excel, дочитайте статтю до кінця

- Власне найменування (ПІБ)

- Умовний ІПН «600000000000»

- Не заповнюйте

Це — живий зразок

Наведіть курсор миші на кружечок і прочитайте текст

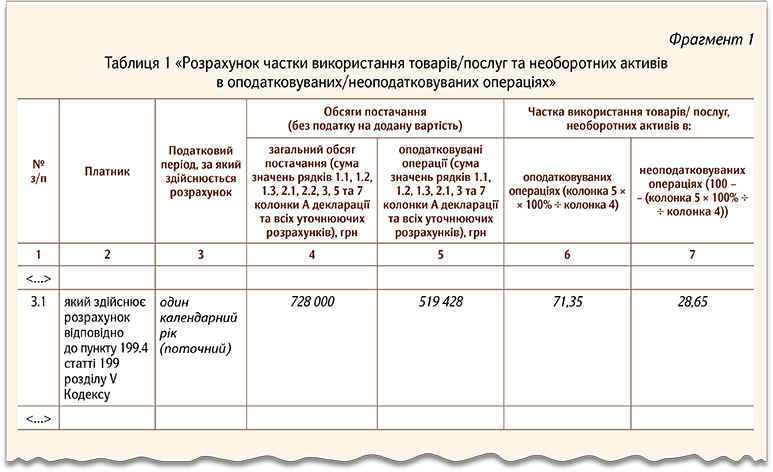

- Значення цієї графи перенесіть до спеціального поля «ЧВ» додатка Д6 до декларації з ПДВ за грудень

Розмір фактичної частки (ЧВ2) дорівнює 28,65%.

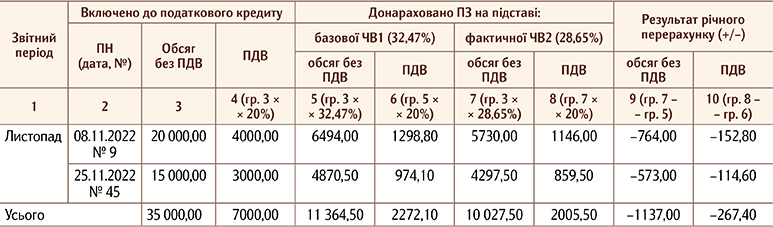

Щоб заповнити таблицю 2 додатка Д6, перерахуємо суму нарахованих ПЗ на основі фактичної ЧВ2 у розмірі 28,65%, яку обчислили у графі 7 рядка 3.1 таблиці 1 додатка Д6 до декларації з ПДВ за грудень. Результати перерахунку для зручності наведемо в Таблиці.

Перерахунок ПДВ за 2022 рік

В результаті перерахунку сума ПЗ зменшилася. Тому складемо РК до зведеної ПН за листопад (див. Додаток 2).

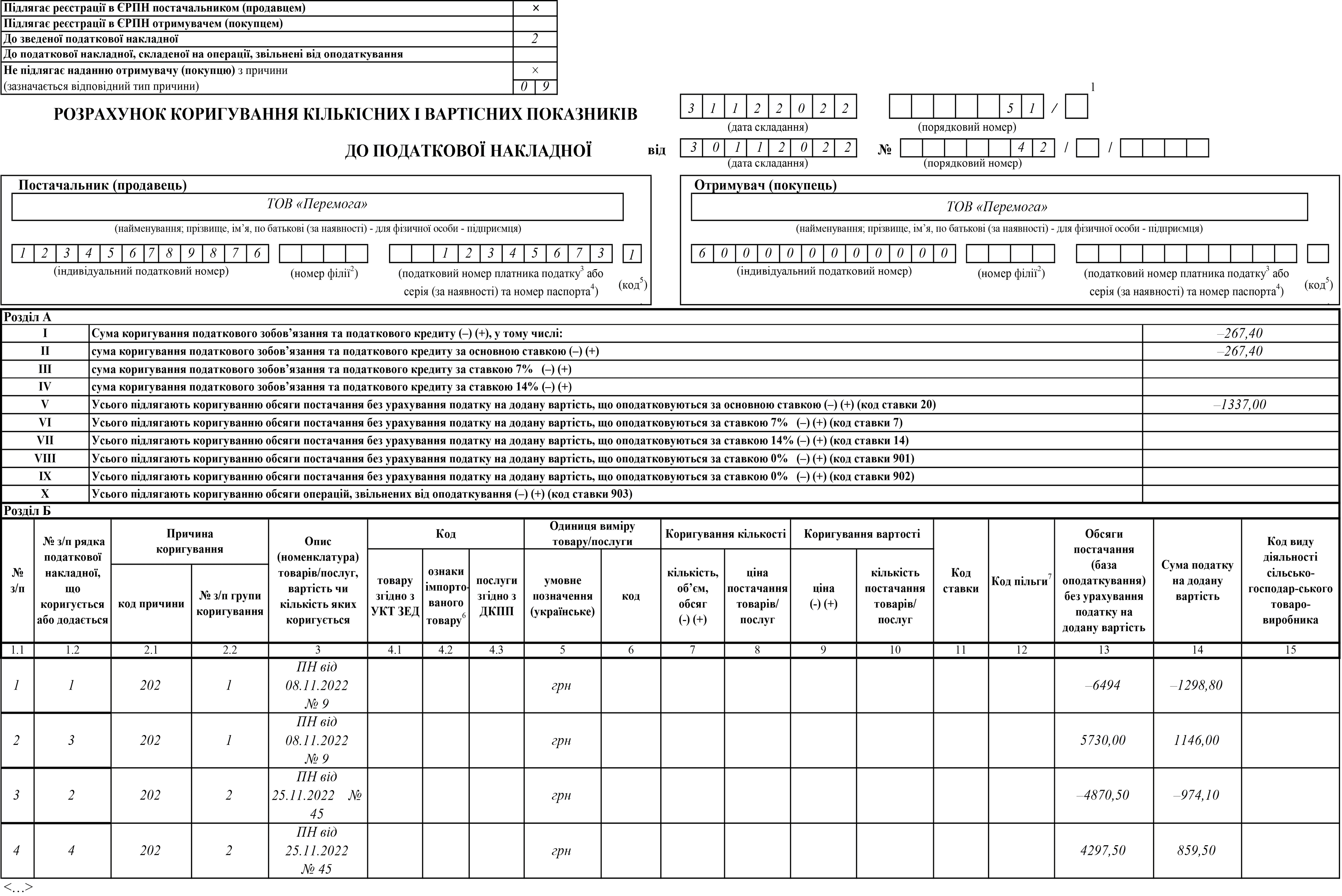

Додаток 2

Зразок заповнення розрахунку коригування до зведеної податкової накладної за листопад 2022 року

- На кожен рядок зведеної ПН припаде два рядки РК

- На кожен рядок зведеної ПН припаде два рядки РК

- Власне найменування (ПІБ)

- Умовний ІПН «600000000000»

- Не заповнюйте

Заповнимо таблицю 2 додатка Д6 до декларації з ПДВ за грудень (див. Фрагмент 2).

- У гривні без копійок із відповідним округленням за загальними правилами

- У гривні без копійок із відповідним округленням за загальними правилами

Підсумкові дані таблиці 2 додатка Д6 із граф 6 і 9 зі знаком «–» переносимо до рядка 4.1.1 декларації з ПДВ за грудень (див. Фрагмент 3).

Оскільки в таблиці 1.2 додатка Д1 розшифровують лише РК на «+», не зареєстровані на дату подання декларації з ПДВ, додаток Д1 не заповнюємо.

Залишилося відобразити результат річного перерахунку ПДВ в бухобліку. У цьому прикладі за результатами перерахунку визнаємо дохід. Тому відобразимо цю операцію в обліку проведеннями: Д-т 641/пдв «Розрахунки за податками» — К-т 643/1 «Податкові зобов’язання» і Д-т 643/1 — К-т 719 «Інші доходи від операційної діяльності».