Таблиця даних платника із поясненнями: як подати, щоб не отримати відмову

Стаття допоможе розібратися, з яких підстав податківці не враховують таблиці даних платника, коли і як цьому можна запобігти. Зважте на наші рекомендації, коли будете заповнювати і подавати таблицю разом із поясненнями, аби не отримати відмову податківців

Відновив роботу Єдиний реєстр податкових накладних (ЄРПН). І платники ПДВ, які мають можливість виконувати свої податкові обов’язки, знов постали перед проблемою блокування податкових накладних (ПН) та розрахунків коригування до них (РК). Жодних послаблень на період воєнного стану не передбачено. Усі ПН/РК, що подаєте на реєстрацію в ЄРПН, спочатку перевіряють на наявність хоча б однієї з ознак безумовної реєстрації.

Таких ознак чотири — знайдете їх у пункті 3 Порядку № 1165. Одна із цих ознак — таблиця даних платника* (далі — Таблиця), яку врахували податківці. Це означає, що ПН/РК із кодами товарів/послуг, що їх містить урахована податківцями Таблиця, не підлягають подальшому моніторингу.

Здавалося б, усе просто — щоб упередити зупинення реєстрації ПН, потрібно лише подати Таблицю до податкової. Але річ у тім, що далеко не всі Таблиці податківці враховують і не завжди врахована Таблиця дає 100-відсоткову гарантію уникнути зупинення реєстрації ПН/РК.

Коли Таблиця не врятує від блокування

Урахована Таблиця допоможе упередити зупинення реєстрації ПН/РК. Але розблокувати ПН/РК, реєстрацію яких вже зупинили, за допомогою Таблиці не вийде.

Окрім того, врахована Таблиця ніяк не впливає на обов’язковий моніторинг зменшувальних РК та РК, що їх склали на неплатника ПДВ (п. 3 Порядку № 1165). Тож коли працюєте з неплатниками ПДВ або повертаєте аванси/товари, значно підвищується вірогідність, що реєстрацію РК зупинять. Зменшувальні РК та РК, що їх склали на неплатника ПДВ, навіть за наявності ознак безумовної реєстрації перевіряють:

- на критерії ризиковості платника;

- позитивну історію платника;

- критерії ризиковості здійснення операції.

Тож якщо не дотримаєте жодного з показників позитивної історії, реєстрацію зменшувальних РК можуть зупинити за критеріями ризиковості здійснення операцій навіть за наявності врахованої Таблиці (додаток 3 до Порядку № 1165).

Податківці також полюбляють скасовувати рішення про прийняття вже врахованих Таблиць, коли платника податку включають до переліку ризикових.

Коли подавати Таблицю

Строків для подання Таблиці не визначено, тож можете подати її будь-коли. Зокрема, й за відсутності факту зупинення реєстрації ПН/РК. Адже її призначення — упередити зупинення реєстрації ПН/РК з ідентичними кодами товарів/послуг.

У Таблиці зазначають код КВЕД діяльності та коди УКТ ЗЕД / ДКПП товарів/послуг «на вході» і «на виході». Тобто тих, що виробляєте/постачаєте, і тих, що використали під час виробництва продукції / надання послуги. Невідповідність цих кодів — одна з причин, через які реєстрацію ПН/РК блокують.

Тому радимо зіграти на упередження й подавати Таблицю, якщо:

- не маєте вхідних ПН на придбані товари/послуги;

- придбаваєте товари/послуги у неплатників ПДВ, у т. ч. тих, хто тимчасово перейшов на сплату єдиного податку за ставкою 2%;

- виробляєте продукцію або надаєте послуги, коли на вході маєте одні товари і послуги, а на виході — інші.

Кому Таблицю зарахують автоматом

Автоматично податківці враховують Таблиці сільгосптоваровиробників (п. 18 Порядку № 1165). Але за умови, що платник:

- включений до реєстру отримувачів бюджетної дотації та/або був спецрежимником на 31.12.2016;

- має власні або орендовані земельні ділянки загальною площею не менш як 200 га станом на 1 січня, задекларовані до 20 лютого поточного року;

- зазначив у поданій Таблиці відомості про постачання/виготовлення груп товарів за УКТ ЗЕД —

- 01— живі тварини;

- 03 — риба і ракоподібні, молюски та інші водяні безхребетні;

- 04 — молоко та молочні продукти; яйця птиці; натуральний мед; їстівні продукти тваринного походження, в іншому місці не зазначені;

- 07 — овочі та деякі їстівні коренеплоди і бульби;

- 08 — їстівні плоди та горіхи; шкірки цитрусових або динь;

- 10 — зернові культури;

- 12 — насіння і плоди олійних рослин; інше насіння, плоди та зерна; технічні або лікарські рослини; солома і фураж;

Кількість таблиць,

що їх можете подати, не обмежена

- дотримав критерію щодо податкового навантаження вище за 2%, питомої ваги постачання товарів/послуг із Таблиці вище ніж 25% загального обсягу постачання за останніх 12 календарних місяців;

- дотримав співвідношення

Р < Рм × 1,4, де —

- P — сума ПДВ у ПН/РК, зареєстрованих у звітному періоді, з урахуванням поданої на реєстрацію ПН/РК;

- Pм — найбільша місячна сума ПДВ, зазначена у ПН/РК, зареєстрованих за 12 попередніх календарних місяців.

Чому податківці не враховують Таблицю

Перш ніж подавати Таблицю контролерам, зважте на підстави, за яких платники зазвичай отримують відмову її врахувати.

Офіційні підстави для відмови передбачені у формі Рішення про врахування/неврахування таблиці даних платника податку на додану вартість (далі — Рішення про врахування/неврахування) (додаток 6 до Порядку № 1165). Це може бути:

- наявність в органах контролю податкової інформації, що свідчить про те, що платник податку здійснює ризикові операції;

- виявлення невідповідності зазначених у Таблиці видів діяльності наявним у платника податку основним засобам;

- інше.

Податківці зазначають чотири основні підстави для відмови врахувати Таблицю.

підстава 1

Платника податку включили до переліку ризикових платників.

Як діяти. Якщо маєте ознаки ризиковості, перш ніж подавати Таблицю, позбудьтеся статусу ризикового платника.

підстава 2

Некоректно заповнили дані Таблиці. Наприклад, код для послуг записали чотирма символами, а треба навести щонайменше п’ять.

Як діяти. Коли заповнюєте Таблицю, керуйтеся Порядком № 1165.

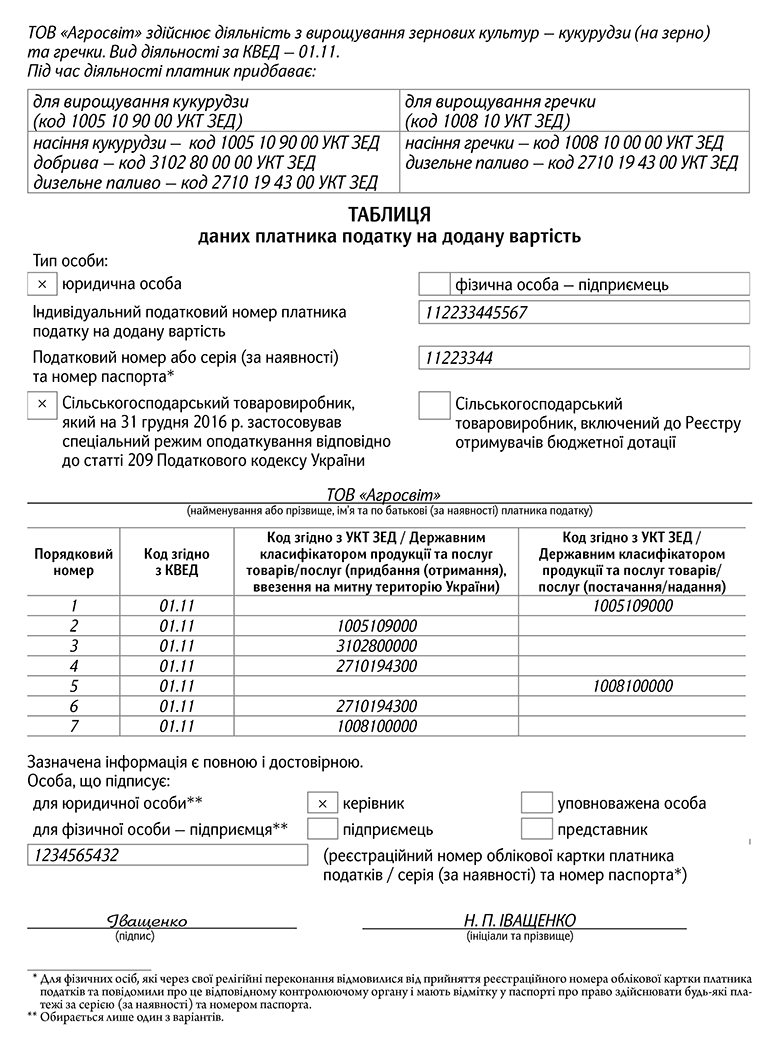

Уникнути помилок під час заповнення Таблиці допоможуть зразок її заповнення (див. Додаток) і Пам’ятка.

Додаток

Зразок заповнення Таблиці даних платника

Це живий зразок.

Клікайте по кружечках і читайте підказки

- У Таблиці встановлено обмеження у 99 рядків

- Код КВЕД зазначайте у кожному заповненому рядку

- Не заповнюйте в одному рядку одночасно графи 3 (придбання) і 4 (постачання)

- Не заповнюйте в одному рядку одночасно графи 3 (придбання) і 4 (постачання)

підстава 3

До Таблиці не додали пояснення або пояснення неповне.

Як діяти. Таблицю подавайте обов’язково з поясненням. Зазначайте в ньому вид діяльності з посиланням на податкову та іншу звітність платника ПДВ (п. 14 Порядку № 1165). Аби уникнути похибок під час складання пояснень, скористайтеся уніфікованою формою, яку пропонують податківці.

підстава 4

Види діяльності, що платник податку визначив у Таблиці, не відповідають наявним у платника основним засобам.

Як діяти. Коли заповнюєте пояснення до Таблиці, пам’ятайте, що ваше завдання — довести, що маєте достатні матеріально-технічні й трудові ресурси, аби провадити діяльність за тими кодами КВЕД, що зазначаєте в Таблиці. Податківці перевірятимуть достовірність інформації, яку ви надали, порівнюючи її з даними, що вже є в її електронній базі.

Таблицю без пояснення

податківці не розглядатимуть

Тому перш ніж подавати Таблицю з поясненнями і доводити податківцям достатність і відповідність наявних ресурсів тим видам діяльності, що провадите, упевніться, що:

- подбали про належне оформлення правовстановлювальних документів на земельні ділянки, договорів оренди земельних ділянок і відобразили їх у податковій звітності — декларації з плати за землю або декларації платника єдиного податку четвертої групи;

- оформили трудові відносини з найманими працівниками і надали до органу контролю повідомлення про прийняття працівників на роботу;

- подавали повідомлення про об’єкти оподаткування або об’єкти, пов’язані з оподаткуванням або через які провадиться діяльність (форма № 20-ОПП). У цій формі має бути інформація як про власні, так і про орендовані земельні ділянки, об’єкти нерухомості (офісні, виробничі та складські приміщення), транспорт, сільгосптехніку тощо.

Як заповнити пояснення до Таблиці

Разом із Таблицею подають додаток — «Документ довільного формату» із кодом форми J/F1360102. Пояснення прикріпіть до нього окремим файлом розміром до 2 Мб. Оформте їх у довільній формі у форматі PDF.

У Порядку № 1165 не конкретизовано, що саме слід записати у поясненнях. Контролери роз’яснюють, що в поясненні з інформацією про діяльність платника слід зазначати відомості про наявні орендовані або власні приміщення, виробничі потужності, земельні ділянки, найманий персонал, залишки готової продукції, сировини (ЗІР, категорія 101.17).

Тобто мета пояснення — підтвердити, що платник має можливість провадити види економічної діяльності, зазначені в Таблиці. Зокрема, довести наявність необхідних ресурсів і реальність здійснення операцій за кодами товарів/послуг, що зазначаєте у Таблиці.

У поясненні наведіть:

- інформацію про підприємство як юридичну особу, її засновників, посадових осіб;

Пояснення та копії

документів є додатками до Документа довільного формату із кодом форми J/F1360102

- вид і опис діяльності;

- наявність трудових ресурсів для провадження такої діяльності із зазначенням посад/професій або інформацію про осіб, залучених за договорами цивільно-правового характеру, підряду, і достатньої матеріально-технічної бази (наявні власні та орендовані приміщення, виробничі потужності, земельні ділянки, транспортні засоби із зазначенням договорів оренди або документів власності, угод про зберігання; договорів на перевезення);

- інформацію про основних постачальників і покупців;

- відомості про залишки готової продукції, сировини;

- дозвільні документи, ліцензії, сертифікати якості тощо.

Коли заповнюєте пояснення, акцентуйте увагу на рівні сплати податків, зокрема ПДВ, на середній заробітній платі не нижчій за мінімальний показник. Обов’язково зробіть посилання на податкову та іншу звітність, наприклад, декларацію з плати за землю, з податку на нерухоме майно, форму № 20-ОПП.

Щоб ви не гадали, яку інформацію податківці хочуть побачити в поясненнях, ознайомтеся з рекомендованою формою пояснень до Таблиці в кінці статті (в матеріалах для скачування).

Тож окрім пояснень, як вкладення до додатка за кодом форми J/F1360102 додайте копії документів, зокрема:

- про штатну чисельність, середню зарплату працівників;

- основні фонди;

- складський облік (інвентаризаційні описи, оборотно-сальдові відомості);

- форму № 20-ОПП.

Вкладених файлів має бути не більше ніж 100, а розмір кожного з них — не має перевищувати 2 Мb.

У який строк розглядають документи і повідомляють результат

Регіональна комісія розглядає Таблицю з поясненнями протягом п’яти робочих днів після її отримання (п. 15 Порядку № 1165). У результаті розгляду виносить Рішення про врахування/неврахування, яке надсилають платникові.

Податківці зазначають, що регіональні комісії продовжують роботу й ухвалюють рішення про реєстрацію ПН/РК в ЄРПН або відмову в реєстрації, врахування/неврахування таблиці даних платників податку, відповідність/невідповідність платників критеріям ризиковості з дотриманням строків, встановлених нормами підпункту 69.9 підрозділу 10 розділу XX ПК (ЗІР, категорія 101.18). При цьому запевняють, що намагаються ухвалювати рішення у максимально стислі строки.

Далі дійте залежно від результату розгляду Таблиці.

Рішення про врахування/неврахування не надійшло протягом п’яти робочих днів

Це не означає, що Таблицю можна вважати врахованою. Порядок № 1165 такого не передбачає. Тому за відсутності Рішення про врахування/неврахування подайте Таблицю із поясненнями заново (ЗІР, категорія 101.18).

податківці врахували Таблицю

Надалі не зупинятимуть реєстрацію ПН/РК, складених за операціями з товарами/послугами за кодами УКТ ЗЕД / ДКПП, що зазначені в Таблиці. Головне — коли складатимете ПН/РК, наводьте коди на рівні стількох знаків (цифр), скільки зазначили у врахованій Таблиці. Якщо в Таблиці даних зазначили коди 4 перших цифр, а в ПН/РК — на рівні 12 цифр, реєстрацію таких ПН/РК можуть зупинити.

Утім, безумовна реєстрація ПН/РК із кодами за врахованою Таблицею — це не назавжди. Податківці можуть змінити Рішення про врахування/неврахування як на регіональному, так і на центральному рівні. Підставою для цього буде отримана податкова інформація про те, що зазначена у Таблиці інформація є недостовірною (п. 19 Порядку № 1165). Податківці також скасовують Рішення про врахування/неврахування, якщо надалі виявляють ризики у діяльності підприємства, хоча наразі таку підставу Порядок № 1165 не містить.

Мінфін планує внести зміни до Порядку № 1165** і конкретизувати ці підстави. Так, Рішення про неврахування вже врахованої Таблиці контролери ухвалюватимуть, якщо:

- стосовно платника є рішення про відповідність критеріям ризиковості платника податку, визначених у пунктах 1—5 додатка 3 до Порядку № 1165;

- надійде інформація щодо невідповідності інформації, зазначеної в Таблиці, видам економічної діяльності за КВЕД, кодам товарів за УКТ ЗЕД та/або кодам послуг за ДКПП, що їх постачає та/або придбаває (отримує) платник податку, ввозить на митну територію України. Тобто платник зазначив у Таблиці недостовірну інформацію.

Якщо податківці скасують автоматично враховану Таблицю сільгосптоваровиробника, наступну доведеться подавати вже у загальному порядку (п. 20 Порядку № 1165).

отримали відмову у прийнятті Таблиці

Рішення про неврахування Таблиці можете оскаржити за загальними правилами пункту 56.1 ПК — в адміністративному порядку або до суду. Про таку можливість зазначають безпосередньо у формі Рішення про врахування/неврахування. Утім, простіше подати Таблицю повторно, адже кількість спроб не обмежена.

потрібно зазначити нові види діяльності/коди

Подайте нову Таблицю, в якій зазначте нову інформацію. Якщо маєте вже враховані податківцями Таблиці, інформацію з них не дубюйте. Адже ризикуєте втратити імунітет на коди із вже врахованої Таблиці, якщо нову не врахують.